Belastheffing bij verkoop van onderneming met onroerend goed voorkomen

Als er onroerend goed in een BV zit dan kan met een zogenoemde drietrapsraket vennootschapsbelasting en overdrachtsbelasting bespaard worden. Hoe zit dat?

Eén BV is geen BV

We schreven al eens eerder dat één BV eigenlijk geen BV is en we gaven daarbij een aantal mogelijkheden om van één BV twee BV’s te maken. Maar wat nu als er ook onroerend goed in de onderneming zit? Dan kan door gebruik te maken van drie BV’s, ook wel de drietrapsraket genoemd, vennootschapsbelasting en overdrachtsbelasting bespaard worden. Hoe pakt u dat aan?

Van één naar drie BV’s

Stel, meneer X is 55 jaar en heeft al jaren een goedlopende onderneming in één BV. In deze onderneming zit een pand dat hij ooit heeft gekocht voor € 500.000. De boekwaarde van dit pand is € 400.000 en de werkelijke waarde van het pand is € 1.000.000.

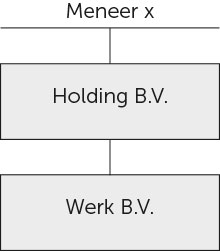

Stap 1 Oprichting holding. Door middel van een bedrijfsfusie kan een holdingstructuur gecreëerd worden. De bestaande BV richt een nieuwe dochtervennootschap op en laat de onderneming ‘uitzakken’ in deze nieuwe BV. Je krijgt hiermee de volgende structuur:

De onderneming inclusief pand zit nu in de ‘werk-BV’.

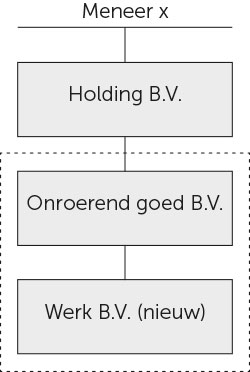

Stap 2 De onroerendgoed BV. De werk BV richt vervolgens een nieuwe dochtervennootschap op en gaat hiermee een fiscale eenheid aan. Binnen deze fiscale eenheid wordt de onderneming (met uitzondering van het pand) overgedragen aan de nieuwe werk BV. Je krijgt hiermee de volgende structuur:

Het pand zit nu in de onroerend goed B.V. en de onderneming zit onder in de werk BV.

Twee BV’s en de onderneming inclusief onroerend goed verkopen

Na 10 jaar wil meneer X zijn onderneming verkopen. Er is een potentiële koper, maar die is alleen geïnteresseerd in de onderneming als hij ook het pand erbij kan kopen.

In geval van twee BV’s. Als meneer X twee BV’s heeft waarbij het pand in de holding zit en de onderneming in de werk BV dan heeft hij twee mogelijkheden om het pand over te dragen:

- verkoop van het pand; of

- verkoop van de aandelen van de holding

Verkoop van het pand. Bij verkoop van het pand is overdrachtsbelasting verschuldigd: in 2025 10,4% Daarnaast is er vennootschapsbelasting verschuldigd over de winst die wordt gemaakt bij de verkoop van het pand. Winst = € 600.000 belast tegen maximaal 25,8% vennootschapsbelasting (uitgangspunt: geen verrekenbare verliezen).

Verkoop van de aandelen. Als meneer X de aandelen in de holding verkoopt, dan is het gevolg hiervan dat meneer X in privé in zijn aangifte inkomstenbelasting moet afrekenen over de verkoop van zijn aandelen. Het bedrag dat hij krijgt voor zijn aandelen minus de verkrijgingsprijs is belast in box 2. Het meerdere boven € 67.000 is op dit moment belast tegen 31%.

Ook komt het regelmatig voor dat in de holding een pensioen, ODV of lijfrenteverplichting zit. Een DGA zit er niet op te wachten dat hij/zij voor de uitkering afhankelijk is van een vreemde derde.

Drie BV’s en de onderneming inclusief onroerend goed verkopen

Als meneer X een drietrapsraket heeft gecreëerd, zit het pand in de Onroerend goed BV. De holding kan nu de aandelen in ‘Onroerend goed BV’ zonder belastingheffing verkopen. De winst die wordt behaald bij de verkoop van de aandelen valt namelijk onder de deelnemingsvrijstelling.

Daarnaast is ook geen overdrachtsbelasting verschuldigd omdat door de onroerend Goed BV + werk BV samen, de onroerendgoed BV niet wordt gezien als een zogenaamd ‘onroerend zaak lichaam’.

Dus wat te doen?

Regel het tijdig. Belangrijk is om er tijdig voor te zorgen dat uw onderneming de juiste structuur heeft. Bij het aangaan van een fiscale eenheid geldt bijvoorbeeld een antimisbruikregeling van zes jaar. Worden de aandelen binnen een termijn van zes jaar verkocht dat moet er alsnog winst worden genomen. Voor Meneer X in het voorbeeld gold dat niet, want hij verkocht zijn onderneming na 10 jaar (stap 2).

Herstructurering is maatwerk. Elke situatie is anders. Stel dat een koper alleen de aandelen in de werk BV wil kopen en niet het pand. Wat dan? Bovendien leiden er altijd meerdere wegen naar Rome. Een herstructurering van uw onderneming is en blijft dus maatwerk.

| BAA ADVIES. Het is slim om van tijd tot tijd met uw adviseur te bespreken of de structuur van uw onderneming nog steeds aan uw wensen voldoet en of er geen betere fiscale oplossingen zijn. |