Per 1 mei 2016 van VAR naar DBA, wat nu?

“Leuker kunnen we het niet maken, wel makkelijker”. Misschien wordt het toch maar eens tijd voor een nieuwe slogan, want makkelijker maken ze het in Den Haag al jaren niet meer. Maar goed, de kogel is dan eindelijk door de kerk. De Verklaring Arbeidsrelatie (VAR) maakt definitief plaats voor de Wet Deregulering Beoordeling Arbeidsrelaties (DBA). Wat is de status; wat moet u weten?

Even terug in de tijd

Van VAR naar BGL … De Verklaring Arbeidsrelatie (VAR) moest verdwijnen om plaats te maken voor een nieuw systeem waarbij het voor de Belastingdienst makkelijker zou zijn om het onderscheid tussen een dienstverband en ondernemerschap te maken. Dit nieuwe systeem kreeg als naam de ‘Beschikking geen loonheffingen’ (BGL). Nog voordat deze nieuwe wet was ingevoerd werd deze alweer afgeschaft. Teveel weerstand vanuit de maatschappij.

… en van BGL naar DBA. Toen werd het idee geopperd om te gaan werken met vooraf door de Belastingdienst goedgekeurde modelovereenkomsten. Dit idee heeft uiteindelijk – na diverse toezeggingen en aanpassingen – de eindstreep gehaald en geresulteerd in de Wet deregulering beoordeling arbeidsrelaties (DBA), welke op 2 februari jl. door de Eerste Kamer is aangenomen. De VAR verdwijnt hiermee definitief per 1 mei 2016.

| Aanvullende informatie 21 november 2016 Door de invoering van de Wet deregulering beoordeling arbeidsrelaties (DBA) worden er in de praktijk minder opdrachten verstrekt. Staatssecretaris Wiebes erkent inmiddels dat de Wet DBA in de huidige vorm niet werkbaar is.Daarom verlengt hij de implementatietermijn van de wet tot 1 januari 2018. In de tussentijd heeft hij de gelegenheid om een aantal knelpunten op te lossen.Voor u betekent dit dat de Belastingdienst vanaf 1 mei 2017, maar met ingang van 2018 handhavend zal optreden. Meer informatie leest u ook de website van de Belastingdienst of in de “Kamerbrief Tweede voortgangsrapportage Wet DBA”. |

Lees het artikel ‘Haalt de VAR 2017? De soap rond de VAR en ZZP’ers’.

Wat nu met de modelovereenkomsten?

De modelovereenkomsten. Op de website van de Belastingdienst zijn modelovereenkomsten gepubliceerd die reeds door de Belastingdienst zijn goedgekeurd).

Als opdrachtgever en opdrachtnemer werken overeenkomstig een door de Belastingdienst, goedgekeurde overeenkomst dan heeft de opdrachtgever vooraf de zekerheid dat hij geen loonheffingen hoeft in te houden en af te dragen.

Opdrachtgever opgelet. Zorg ervoor dat er ook daadwerkelijk gewerkt wordt overeenkomstig de bepalingen in de modelovereenkomst. Is dit niet het geval en is er toch sprake van een dienstverband dan kan de Belastingdienst bij u als opdrachtgever de loonheffingen naheffen.

Geen geschikte modelovereenkomst? Kunt u op de website van de Belastingdienst geen modelovereenkomst vinden die aansluit bij uw persoonlijke situatie dan is het uiteraard ook mogelijk om zelf een modelovereenkomst ter goedkeuring aan de Belastingdienst voor te leggen. Na beoordeling geeft de Belastingdienst uitsluitsel of er wel of geen loonheffingen moeten worden ingehouden en afgedragen.

Dienstverband versus ondernemerschap

Door invoering van de wet DBA is getracht een einde te maken aan de wildgroei van schijnzelfstandigen. Schijnzelfstandigheid betekent dat de opdrachtnemer die officieel ZZP’er is, in feite verkapt in dienst is bij een opdrachtgever en ten onrechte gebruik maakt van de fiscale faciliteiten voor ondernemers.

Gezien de bepalingen in de modelovereenkomsten die door de Belastingdienst zijn gepubliceerd, en het feit dat ook daadwerkelijk overeenkomstig deze overeenkomst gewerkt moet worden, wordt iedere vorm van schijnzelfstandigheid vakkundig geëlimineerd. Maar er is een andere manier om het verkapte dienstverband te ontwijken! We bekijken dat aan de hand van het voorbeeld van een fysiopraktijk …

Voorbeeld fysiopraktijk

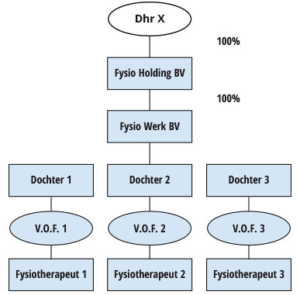

De situatie. Dhr. X is 100% aandeelhouder van Fysio Holding B.V én van Fysio Werk B.V. Behalve dhr. X werken in Fysio Werk B.V. nog 3 andere fysiotherapeuten. Al deze fysiotherapeuten werken met een VAR winst uit onderneming (VAR-WUO). Of deze fysiotherapeuten ook feitelijk voldoende opereren vanuit een eigen organisatie van kapitaal en arbeid – en hiermee recht hebben op de fiscale faciliteiten voor ondernemers – is onzeker.

Tot 1 mei 2016 heeft Fysio Werk B.V. de zekerheid dat zij geen loonheffingen hoeft af te dragen over de vergoeding van de fysiotherapeuten. Zij kunnen immers een VAR overleggen. Maar wat nu met de invoering van de wet DBA? De modelovereenkomsten van de Belastingdienst zijn immers zo opgesteld dat bij aanwezigheid van een bepaalde mate van gezagsverhouding er al geen sprake is van ondernemerschap.

De vraagstelling. Stel nu dat dhr. X een bepaalde mate van gezagsverhouding heeft zodat feitelijk sprake is van een verkapt dienstverband tussen Fysio Werk B.V. en de 3 fysiotherapeuten. Er kan niet gewerkt worden volgens een goedgekeurde modelovereenkomst met als gevolg dat Fysio Werk B.V. geen zekerheid heeft of zij loonheffingen moet inhouden en afdragen. Op welke manier kan dit laatste nu worden voorkomen?

De oplossing. Fysio Werk B.V. richt 3 dochtermaatschappijen op die allen een vennootschap onder firma aangaan met één van de fysiotherapeuten. Fysio Werk B.V. brengt een deel van haar praktijk in en de fysiotherapeut zijn of haar arbeid. De fysiotherapeuten zijn voor de Belastingdienst nu feitelijk ondernemer, er is geen (verkapt) dienstverband en er hoeven dus geen loonheffingen ingehouden en afgedragen te worden. De eventuele goodwill en overige stille reserves binnen Fysio Werk B.V. kunnen bij inbreng van de praktijk in de vennootschap onder firma voorbehouden blijven.

| BAA ADVIES. Ook zonder een VAR winst uit onderneming of een modelovereenkomst van de Belastingdienst zijn er mogelijkheden om gewenste doelen te bereiken. Opereert u in het schemergebied en bent u niet zeker over uw arbeidsrelatie (dienstverband of ondernemerschap), vraag dan uw contactpersoon van BAA naar mogelijke oplossingen. |